【特集Ⅰ】

高校生に金融教育って必要?

一般社団法人 経済教育支援機構 代表理事

信州大学経営大学院 特任教授 上地 明徳

2022年度の高校家庭科の授業で「金融教育」が必修科目になりました。「子どもに株式投資を教えて何になるの!」「投資の前に日々の生活費をやり繰りするのが先!」……。どちらかというと世間は金融教育に懐疑的、こんな声が聞こえてきそうです。金融教育で何を教えるのか、その狙いをはっきりさせておくことが大切です。

社会人向けではありますが金融教育を25年間続けてきた実体験に免じて、多少の主観を交えることにお許しをいただき、金融教育の必要性について語らせていただきます。

世界が理想的

世間一般の人が金融教育で思い浮かぶイメージは、株式売買のシミュレーションゲームではないでしょうか。一部の学校で取り入れているケースもあるようですが、私はお勧めしていません。その理由は、子どもにお金を稼ぐテクニックを教えるのが金融教育の本筋ではないからです。

仮に株式取引のシミュレーションゲームで勝てるようになっても、現実でそのテクニックで儲けられるほど株式市場の短期の動きは単純ではありません。短期の株価を予測する理論は存在しないので、ゲームで成功したからといって現実に再現できる可能性は極めて低いと考えていいでしょう。それに「お金を稼ぐテクニック」を教えるのは、金融教育の主旨ではありません。

また、子どもたちは投資に回すお金など持ち合わせていないし、生活するだけで精一杯の家庭も少なくない中で、学校で教えるべきことなのかという意見もあります。

これまでの家庭科教育でも、子どもたちが将来金融詐欺にかからないための消費教育は行われていますが、新たな金融教育では、『老後にお金で困ることのないような人生を送るには、お金とどのように向き合えばいいのか』を教育することが主な目的となっています。「高校生の今から運用を始めましょう」ではなく、社会人としてのお金の教養を身につけることが金融教育です。「お金がないから」ではなく、「将来お金に困らない人生を送るため」に学ぶのです。

そして、銀行や証券、保険会社などの金融機関が、消費者に対して正しい長期資産形成の実践指導ができているならば、金融教育は必要ないというのが私の考えです。実は、彼らの監督官庁である金融庁も「金融レポート」のなかでも同様の指摘がなされていますが、今に至っても短期指向の販売姿勢を改める兆しが見えてきません。皮肉なことではありますが、金融機関の近視眼的営業から自らの資産を守るためにも、子どもたちに(大人も含めて)金融リテラシーを身につける必要が生じている状況が現在です。

長期資産形成をわかっていない(?)

意外に思われるかも知れませんが、金融機関の営業担当者は長期資産形成の概念を理解していない人が多くいらっしゃいます。彼らの多くは、世界経済の見通しや株式市場の予測に基づいたアドバイスを提供することこそが自分たちの付加価値と考えています。

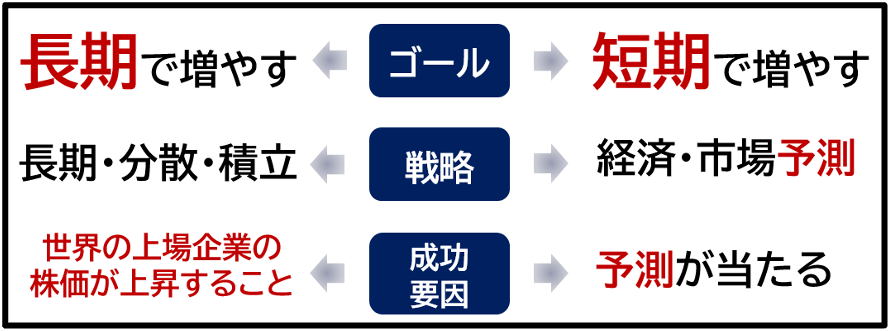

言うまでもありませんが、金融教育で子どもに教えるべきは短期投資ではなく長期資産形成であり、金融庁も金融機関に短期の営業姿勢を改め、長期資産形成の実践指導に舵を切り返すよう指導しています。この点については、金融教育の方向性を理解する上で要となるので、図を使って詳しく説明したいと思います。

投資は、大きく2つの種類に分けることができます。「ゴール」で分けるならば、短期で増やす(手っ取り早く儲ける)資産運用と、長期で増やす(老後のお金をつくる)資産運用です。そして、「ゴール」の違いによって達成するための「戦略」が決まってきます。大学受験も受ける大学によって勉強の仕方が変わってくるのと同じ理屈です。

ゴールが短期ならば、最適戦略は世界経済の行く末を予想し、アメリカの株式がいいのか、それとも中国・インドなどの新興国の株式がいいのか、日本株ならばSONYかソフトバンクか、値上がりすると思われる証券に投資を決めていきます。つまり、短期でお金を増やしたいならば、予測に基づいて証券を売買することが最適戦略です。

しかし問題は、この戦略で長期にわたって勝ち続けるためには、予測が当たり続けなければならないという点です。予測とは、言葉を換えれば「賭け」のことですから、いつかは予測が外れてお金を失ってしまいます。日本人のほとんどは、この市場予測に基づく手法こそが投資と思われているようですが、実は、それは「短期ゴール」の資産運用であり、金融教育の範疇でもありません。

長期ゴールの資産運用

日本の証券会社、銀行の金融商品販売は、この短期ゴールの資産運用アドバイスに軸足を置いているのですが、実は彼らのなかには、長期ゴールの資産運用を知らない人が存外多いのです。

実際にあった出来事ですが、某大手証券会社の若手社員が私の自宅を訪ねてきたことがありました。彼の勧める相場予測の世界とは真逆の長期資産形成の世界について説明すると、まるで憑き物が落ちたかのように「自分が証券会社に入社してから初めて触れた投資の考え方」と言うのです。

後日、彼が証券会社を辞めて大阪大学の大学院で金融理論の研究をすることになったと、合格の報告に来てくれた時はさすがに驚きましたが、当たりもしない予測を振りかざしてお客様のお金を溶かしていく先輩たちの姿を見ていて、自分はこうはなりたくないと辞職を決めたそうです。長期資産形成は、日本の証券会社には存在すらしない概念なのです。

さて、長期ゴールの資産運用の話に入らせていただきますが、ゴールが短期から長期に変わると戦略も変わってきます。短期ゴールの資産運用では市場の予測が最適戦略でしたが、長期ゴールになると「長期・分散・積立」が最適戦略になります。長期では予想は不要になるのはなぜかというと、「来年何が上がるかは誰にもわからない」けれども、「世界の上場企業の株価を全体で捉えると長期的には上がっている」からです。そして、実際に世界の上場企業に丸ごと投資できる金融商品が存在しています。

次に「積立」ですが、「どこが高値でどこが底値かを前もって知ることはできない」ので、一度にまとめて買うのは控えて、毎月決まった金額をコツコツと買い貯めていく手法です。時間の分散投資と言ってもいいでしょう。

短期ゴールの資産運用の場合、成功するためには予測が当たり続けることが必須の条件でしたが、「長期分散積立」投資が成功するための条件は何でしょうか。それは、世界の上場企業の株価がこれからも上がり続けることです。世界の株価がこれからも上がるのであれば長期資産形成は成功しますが、株価が上がらなければ失敗してしまいます。国民に長期資産形成を推奨するということは、世界の上場企業の株価がこれからも上がり続けることを前提にしているわけですが、本当に信じてよいものか、誰しも不安を感じるところだと思います。

皆さんは、次のような機械があったと仮定したら、いくらなら買ってもいいと考えますか? もちろん例え話ですから違法だとか突っ込みはナシです。

毎年100万円の現金を10年間にわたって製造してくれるこのマシン、購入すれば10年で1,000万円が手に入ります。さて、ハウマッチ?

10年で1,000万円なので、まず1,000万円以上払う人は皆無でしょう。しかし、500万円だったら多くの人は買いたいと思うでしょう。900万円だと微妙かもしれませんが、700万円~800万円辺りで買ってもいいと考える人が多いように思えます。金額はともかくとして、お金を払って買いたい人がいるのであれば、このマシンには価値があると言えそうです。

ここが重要な点ですが、「保有することで現金収入が入ってくるモノは価値がある」ということです。そして、価値あるモノには、必ず値段が付くということです。つまり、このマシン(キャッシュフロー・マシンといいます)は価値があるということになります。

例えば、不動産を例に考えてみましょう。賃貸に回せば毎月賃料収入が得られ、将来売却すればまとまった現金収入が得られます。つまり、不動産は価値があるということです。それでは、企業はどうでしょうか? 企業は、株主から出資いただいたお金を使って事業を行います。それで生まれた利益から社員さんの給料、原材料費などの仕入れ、本社・工場などの家賃支払い、もちろん社長を含めた経営陣への報酬を支払います。

このように利益から諸々の費用を差し引いた分が「売上」、つまり現金収入です。ということは、企業とはキャッシュフロー・マシンのように現金を生み出すマシンと考えることが可能です。そう、利益を生む企業は価値がある。価値あるものは値段(株価)が付くということなのです。

日本人は、株式は単なる紙切れのようなもので、株式市場で値付けされる株価には根拠がないと考えているところがあります。そうではありません。利益を生む企業は価値があり、利益を生まない企業には価値がないのです。少ない利益よりも、大きな利益を上げる企業の方が価値は高く、株価は価値によって決まってくるのです。

さて、株価が企業の利益の大小で決まると申し上げましたが、「そんな単純ではない」と反論が聞こえてきそうです。どんなに利益を上げている企業でも、例えば、ロシアがウクライナに侵攻した際は暴落したではないかと。確かにその通りですが、それこそが短期ゴールの考え方です。

株価は、短期的には日々のニュースや出来事で投資家が強気になったり弱気になったり時々の投資家心理で大きく動きますが、長期的には企業の利益で決まっています。短期の株価はコップの上に浮かべた花粉のようにランダムに動きますが(ブラウン運動=予測不可能)、長期の株価は企業利益と高い相関を示します。船が海底に錨を下ろすと船はどのように動くかを想像するといいでしょう。船の位置(今日の株価)は潮や風向き(日々のニュース)でランダムに動きますが、錨(企業価値=利益で決まる)の周りを動いているだけです。

皆さんは、ロシアがウクライナに侵攻したその日、学校、仕事を休みましたか? 人は大地震に見舞われたとしても以前の生活を取り戻すために、再び勉強や会社の利益を追求して前向きに生きていこうとされます。世界の上場企業も同じことです。いま原稿を読んでいただいているこの瞬間、サンフランシスコ、テルアビブ、上海、地球上のいたるところでエンジニアたちによってAIの新技術の開発・研究が続けられ、日本のどこかの小さな島でも汗水流して一所懸命仕事に励まれていることでしょう。そうやって企業の利益が生み続けられているのです。

こうした活動がもう終わってしまうのか? それともこれから先も続くのか? この思考自体が、これからはもう株価の上昇は期待できないのか? これからも世界の上場企業の株価は上がり続けるのか? の答えになると思いますがいかがでしょうか。

マインドセット

子どもたちが将来お金に困らない人生を送ってもらうためには、お金に働いてもらうという発想が必要です。お金がいい働きをするには、「長期」の時間が必要です。また、世界の上場企業が利益追求をやめない限り、株価はこれからも上がり続けることもご理解いただけたでしょうか。金融教育の主旨は、お金を稼ぐテクニックを学ぶことではなく、企業活動、経済の基本的な仕組み、マネーの本質を学ぶことにあるというのが私の考えです。

もう一つの金融教育の狙いは、投資家(資本家)の思想を学ぶことにあると思います。日本人の多くは、大企業に勤めて安定した生活を送ることが美徳と考えられていますが、日本の大企業がいま大きな曲がり角に来ています。

経済産業省のレポート(『未来人材ビジョン(令和4年)』)によれば、「今の勤務先で継続して働きたい人」の割合が「52%」と諸外国のなかで最低なのに対して、にもかかわらず「転職の意向がある」が「25%」、「起業・独立の意向がある」が「16%」と世界最低の結果です。会社は辞めたい気持ちで山々だけど、リスクは取りたくないという日本の会社員の本音が表されています。日本の大企業の生産性低下が危惧されていますが、さもありなんという感じですね。

こうした日本の多くの会社員の考え方が「労働者の思想」です。会社・上司から言われたことに忠実に従う働き方で、主な関心事は自分の職場に起きている問題です。与えられる給与は、基本的に「時間×時給」ですから、会社が大きな利益を上げても自分の給与は青天井になりません。他人・会社がつくった仕組みの中で自分の時間を切り売りする生き方です。

一方「投資家(資本家)の思想」は、自分のビジョンをもとに戦略立案と行動指針を定めていきます。人に働いてもらう仕組みを構築したわけですから、得られる報酬も利益によっては青天井の可能性があります。

ルールを知らずしてゲームやスポーツで勝つことができないのと同じように、資本主義社会で生きる日本人が世の中のお金の仕組みを知らずして勝てるわけがありません。金融教育は、お金に困らない人生を送ることだけではなく、お金を取り巻く経済の仕組みを学ぶことで豊かな人生を送る術も学ぶことができるのです。すべての子どもに起業を勧めているわけではなく、会社員であっても経営者目線で課題解決型の投資家マインドを持った社員と、言われたことに従うだけの労働者マインドの会社員とでは、自ずと仕事の成果も変わってくるはずです。

お金に困らない人生を

フランスの経済学者トマ・ピケティは、主要国200年間のデータを辿り、富める者と貧しき者の格差が何故に生じるのかを分析しました。

その要因は「r>g」、「r」は資本所得(株式や収益不動産からもたらされる収益率)、「g」は経済(GDP)成長率のことですが、労働所得(賃金)の伸び率も「r」の伸び率よりは低いことを明らかにし、資本家の金融資産の増加は、労働者の賃金の伸び率よりも遥かに高いので、時間の経過とともに両社の差が拡大していく、それが格差拡大の原因であると結論付けました。

金融教育の必要性をピケティの文脈で論じるならば、会社員でも労働者から資本家へのマインドシフトを起こして、教育課程で学ぶ「r(資本所得)」を受け取れるような仕組みを生かせば、資本主義社会の矛盾でもある貧富格差の是正にも一役を担えることになります。

「r」は金融商品としてリアルに存在しているにもかかわらず、日本の消費者に届いていない現状を鑑みると、金融機関に身を置く者は猛省すべきです。今後の金融教育が正しい方向に進むことを心から願っています。

信州大学経営大学院 特任教授 上地 明徳 氏

(一社)経済教育支援機構 代表理事。信州大学経営大学院 特任教授(ファイナンス、ビジネス・エコノミクス)。早稲田大学大学院経済学研究科修士課程修了、米国モルガンスタンレー証券、日本インベスターズ証券(現SBI証券)の創業に参画、同社にて専務取締役、ゴールドマンサックス・アセットマネジメントにてシニア・アドバイザーを経て現職。

■上地ゼミ金融教育学会 https://fit-edu2020.com/

◆購読申込に関するお問い合わせはこちら

https://manavinet.com/subscription/

◆『塾ジャーナル』に関するご意見・ご感想はこちら

https://forms.gle/FRzDwNE8kTrdAZzK8

◆『塾ジャーナル』目次一覧

https://manavinet.com/tag/jukujournal_mokuji/